Spis treści

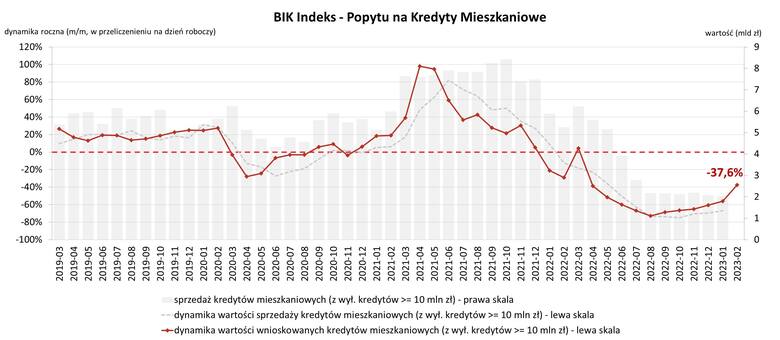

Jak poinformowało w poniedziałek Biuro Informacji Kredytowej, o 37,6 proc. spadła wartość zapytań o kredyty mieszkaniowe w lutym 2023 r. O kredyt mieszkaniowy wnioskowało łącznie 19,02 tys. potencjalnych kredytobiorców w porównaniu do 30,41 tys. rok wcześniej. Średnia wartość wnioskowanego kredytu mieszkaniowego w lutym 2023 r. wyniosła 359,7 tys. zł i była niższa o 0,3 proc. w relacji do wartości z lutego 2022 r. W porównaniu do stycznia 2022 r. była wyższa o 4 proc.

W dalszym ciągu ograniczony popyt na kredyty mieszkaniowe

– Lutowy odczyt BIK Indeksu Popytu na Kredyty Mieszkaniowe nadal potwierdza obserwowane już przez cały ubiegły rok zjawisko istotnego ograniczenia popytu na kredyty mieszkaniowe. Jednak z uwagi na to, że w kolejnych miesiącach będziemy odnosić się do analogicznych miesięcy 2022 r., czyli do okresu, w którym rozpoczął się spadek poziomu popytu w porównaniu do roku 2021, zadziała efekt statystyczny – wyjaśnia cytowany prof. Waldemar Rogowski, główny analityk Grupy BIK.

– To właśnie efekt statystyczny powoduje, że wartość Indeksu rośnie (choć wciąż pozostaje ujemny) i będzie rósł w kolejnych miesiącach. To, że indeks rośnie, nie oznacza jeszcze ożywienia popytu na rynku kredytów mieszkaniowych. Raczej pokazuje to stabilizację popytu na niskim poziomie. Symptomem poprawy będzie dopiero dodatni odczyt indeksu, który będzie oznaczał, że w danym miesiącu złożono zapytania na wyższą kwotę niż w analogicznym miesiącu poprzedniego roku – wyjaśnia.

Jednocześnie podkreśla, że w lutym br. mamy znacznie niższą liczbę osób wnioskujących o kredyt niż przed rokiem czy dwoma laty. – Porównując liczbę wnioskujących z lutego br., nie możemy jednak zapominać, że w lutym rok temu wybuchła wojna w Ukrainie, która negatywnie wpłynęła na nastroje społeczne – zauważa.

Widać pewne światełko w tunelu

Prof. Rogowski podkreśla, że w lutym w porównaniu do stycznia br. było bowiem więcej osób wnioskujących o kredyt mieszkaniowy. Jego zdaniem jest to efekt rosnącej zdolności kredytowej, która w lutym „dostała dodatkowego dużego 'wspomagacza'”. Chodzi o ogłoszoną na początku lutego br. zmianę podejścia UKNF do szacowania wysokości bufora dotyczącego ryzyka stopy procentowej.

– W nowym Stanowisku czytamy, że najniższy minimalny poziom bufora tj. 2,5 p.p. powinien mieć zastosowanie dla kredytów o okresowo stałej stopie procentowej, a w przypadku kredytów oprocentowanych zmienną stopą procentową powinien zostać zastosowany adekwatnie wyższy poziom bufora – przypomina i dodaje, że znowelizowane podejście ma duże znaczenie dla popytu na kredyty mieszkaniowe, zwłaszcza że część banków w ogóle zaprzestała udzielania kredytów na zmienną stopę, a w tych bankach, w których nadal udzielane są kredyty na zmienną stopę, ich odsetek z miesiąca na miesiąc spada.

Polacy czekają na rządowy program wsparcia

Zdaniem eksperta, czynnikiem, który w najbliższym okresie może negatywnie wpłynąć na popyt na kredyty mieszkaniowe, jest „paradoksalnie planowany nowy rządowy program wsparcia nabywania mieszkań na kredyt z oprocentowaniem 2%”. Jak wyjaśnia, część osób może wstrzymać się z decyzjami zakupowymi i sięganiem po kredyt do momentu uruchomienia programu.

– Natomiast po jego uruchomieniu może być to kolejny impuls pozytywnie oddziałujący na wzrost popytu na kredyty mieszkaniowe – prognozuje.

Obecnie, jak tłumacz prof. Rogowski, na popyt na kredyty mieszkaniowe mają wpływ dwa przeciwstawne zjawiska: wzrost zdolności kredytowej (czynnik pozytywny) i możliwe wstrzymywanie się przed zaciągnięciem kredytu do momentu uruchomienia rządowego programu (czynnik negatywny), w kolejnych miesiącach sytuacja będzie bardzo dynamiczna – prognozuje.